Запустить новый проект или новое направление бизнеса, изменить структуру отдела продаж для роста выручки — эти и аналогичные задачи невозможно реализовать без прогнозирования.

Чтобы сделать это корректно, лучше всего создать финансовую модель — рассказываем, как её построить.

Финансовая модель помогает принимать управленческие решения

Финансовая модель, или финмодель — это форма отчётности, которая объединяет показатели выручки, затрат, прибыли бизнеса и отражает связи между ними.

Благодаря расчёту базового, пессимистичного и оптимистичного сценариев можно задать план продаж и расходов в будущем. Финмодель помогает принимать грамотные управленческие решения, которые основаны на цифрах.

Примеры управленческих решений:

- стратегическое развитие бизнеса;

- получение кредита в банке;

- оценка стоимости бизнеса для сделок слияния и поглощения.

Финансовая модель позволяет:

- протестировать гипотезу — например, сколько нужно нанять новых продавцов при открытии новой точки продаж;

- посчитать рентабельность на разных этапах работы компании с учётом таких показателей, как сезонность, рыночный рост, риски;

- поставить цели в компании по SMART — например, в 2022 году увеличить выручку компании на 30% по отношению к предыдущему году;

- минимизировать риск кассовых разрывов и рассчитать необходимость в привлечении сторонних инвестиций: кредитов, займов, собственных средств.

Не следует путать финансовую модель с отчётом о прибылях и убытках, который отражает исторические данные. Финансовая модель — это прогноз будущих событий.

Структура финансовой модели

Базовые параметры

При необходимости переместиться из точки А в точку Б нужно определить исходные условия. Для этого достаточно задать несколько вопросов: как мы будем перемещаться ― пешком или на машине; какое расстояние предстоит преодолеть и хватит ли на этот путь ресурсов ― сил или бензина; как скоро мы хотим переместиться в точку Б.

Перед созданием финансовой модели точно так же стоит задать себе определённые вопросы, чтобы определить характер дальнейших расчётов. Можно выделить два базовых вопроса:

- на какие временные отрезки нужно сделать прогноз ― дни, недели, месяцы или годы;

- по каким критериям будут меняться сценарии — базовый, пессиместичный и оптимистичный.

Обычно финмодель делают на 12 месяцев. На более длительный срок строят модели в случае понимания долгосрочной стратегии развития компании и рынка.

Финансовая модель собирает прогнозируемые показатели от:

- отдела продаж — лиды, конверсии, средний чек;

- отдела работы с персоналом — фонд оплаты труда, план и стоимость найма, отток сотрудников;

- производственного отдела — план производимых товаров и услуг.

Один отчёт — финмодель — может показать, какую прибыль и при каких условиях компания или проект могут получить.

Для построения финмодели сначала проводятся расчёты по выручке, потом учитываются все расходы и получается итоговое значение по прибыли. Как в учебниках по бизнесу: доходы ‒ расходы = прибыль.

Рассмотрим подробнее составляющие финмодели.

Расчёт прогноза выручки с учётом внешних и внутренних факторов

Выручка показывает, сколько компания получила денег от клиентов за товары и услуги.

Количество продаж за отчётный период х Cредний чек = Выручка

Здесь важна тесная коммуникация с маркетингом и продажами. В зависимости от вида бизнеса воронка продаж может включать от нескольких до десятков этапов, на каждом из которых есть разные воронки.

Например, кофейня у дома имеет всего три этапа в воронке:

- количество проходящих мимо кофейни людей за промежуток времени;

- количество вошедших в кафе;

- количество купивших.

Дальше количество покупателей умножается на средний чек и получается выручка кофейни.

В качестве другого примера можно рассмотреть онлайн-школу. Здесь воронка будет длиннее:

- органический и платный охват — просмотры объявления;

- переходы на посадочную страницу бесплатного продукта — лид-магнит;

- количество лидов;

- количество покупок трипваера;

- количество покупок основного продукта;

- количество повторных покупок.

Это приблизительный и обобщённый сценарий продажи. Для каждого проекта воронка продаж будет кастомизированной с учётом особенностей бизнеса.

При расчёте выручки важно учитывать внешние факторы, которые могут повлиять на конверсии и количество продаж: сезонность, темп роста рынка, колебания курса валют.

Например, курсы подготовки к экзаменам имеют явно выраженные высокие сезоны продаж в сентябре и феврале, а магазины подарков — в ноябре и декабре.

Расчёт прогноза постоянных и переменных расходов

Себестоимость

К себестоимости относятся расходы на непосредственное создание ценности для клиента. В производстве это расходы на закупку сырья и оплату персонала. В сфере услуг, как правило, к себестоимости относят фонд оплаты труда консультантов, разработчиков и менеджеров, которые оказывают саму услугу.

Валовая прибыль (маржа)

Первый аналитический показатель в финансовой модели — валовая прибыль.

Выручка ‒ Себестоимость = Валовая прибыль

Валовая прибыль показывает объём средств, которые остаются в распоряжении бизнеса после каждого производственного цикла: деньги > запасы > готовая продукция > деньги.

Для оценки того, на сколько успешно работает бизнес, используют относительные показатели. Основной из них ― маржинальность по валовой прибыли, или маржа.

Валовая прибыль / Выручка = Маржа

Маржа по определению не может быть больше 100%. К примеру, у компаний из сферы услуг маржинальность может составлять 30‒70%, у ритейла — от 1% до 5%.

Часто предприниматели путают маржинальность и наценку. Маржа — часть выручки, оставшаяся после вычета расходов на себестоимость. Наценка — превышение выручки над себестоимостью.

Постоянные расходы

К постоянным расходам относят:

- ФОТ бухгалтерии, кадров и менеджмента;

- аренду офиса;

- коммунальные платежи;

- расчётно-кассовое обслуживание;

- оплату сервисов.

Часто у компании есть рекламный бюджет, который нельзя отнести к конкретной сделке. Например, баннерная реклама в городе. В таком случае расходы на маркетинг и продажи относят к постоянным расходам.

EBITDA

Earnings before interest, taxes, depreciation and amortization — EBITDA — это операционная прибыль компании до выплаты налогов, оплаты процентов по кредитам и списания амортизации. Это второй аналитический показатель финмодели.

Валовая прибыль ‒ Постоянные расходы = EBITDA

Здесь же считается маржинальность по операционной прибыли ⟶ EBITDA / Выручка

По тому, какая маржинальность по EBITDA, можно судить о том, на сколько компания успешна в своей операционной деятельности. Как и с маржинальностью по валовой прибыли, показатели зависят от бизнес-модели.

Налоги

Налоги делятся на два типа в зависимости от выбранной системы налогообложения.

Если компания использует упрощённую систему налогообложения, то налог считается перемещением ставки налога на выручку. В случае стандартной системы налогообложения налог вычисляется как процент от операционной прибыли.

Чистая прибыль

Изымаем из операционной прибыли налоги, проценты по кредитам и амортизацию.

В остатке — чистая прибыль, которая становится базой для расчёта дивидендов и выплат акционерам или реинвестирования обратно в бизнес.

- Узнаете, как различные бизнес-процессы влияют на развитие компании

- Поймёте, как влиять на показатели эффективности и принимать управленческие решения на основе финансовой отчётности

- Разработаете стратегию развития собственного бизнеса на основе финансовых показателей

Примеры финансовых моделей

Интернет-магазин по продаже букетов и подарков из продуктов

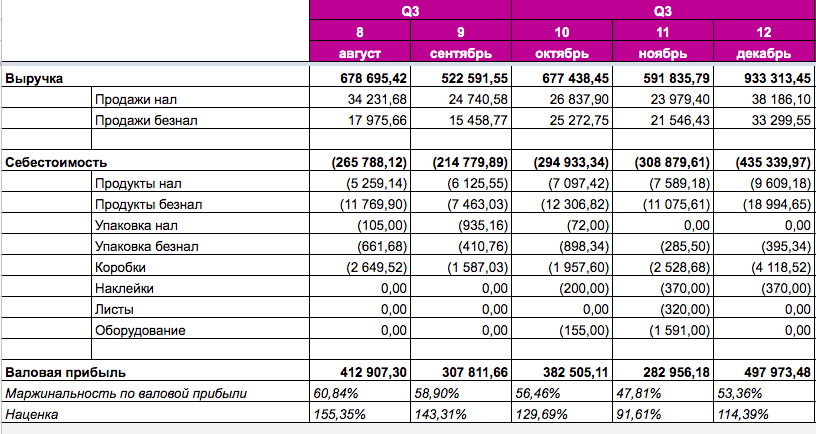

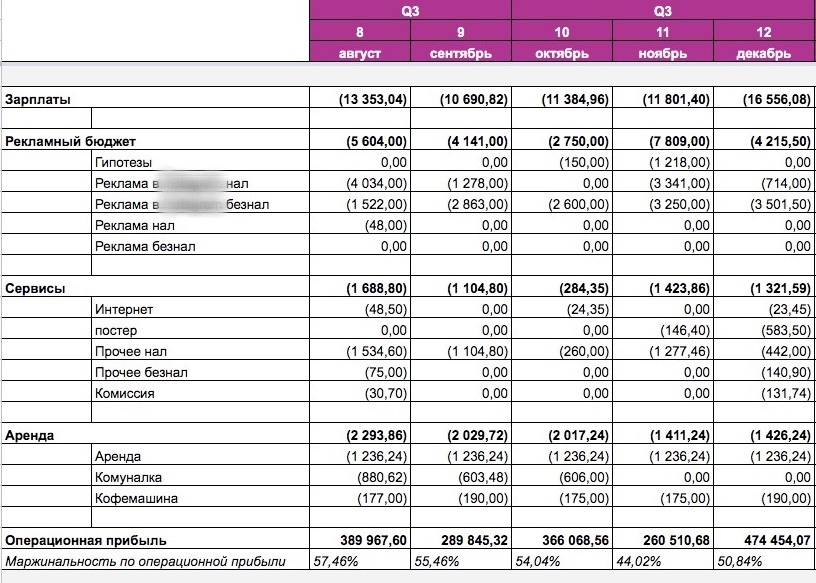

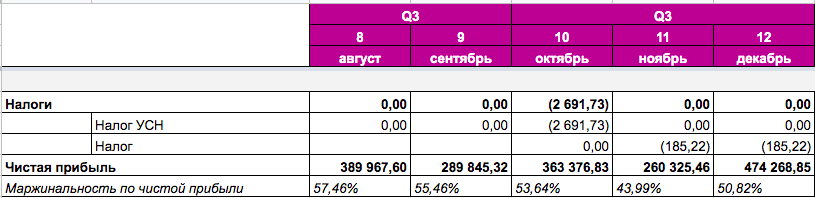

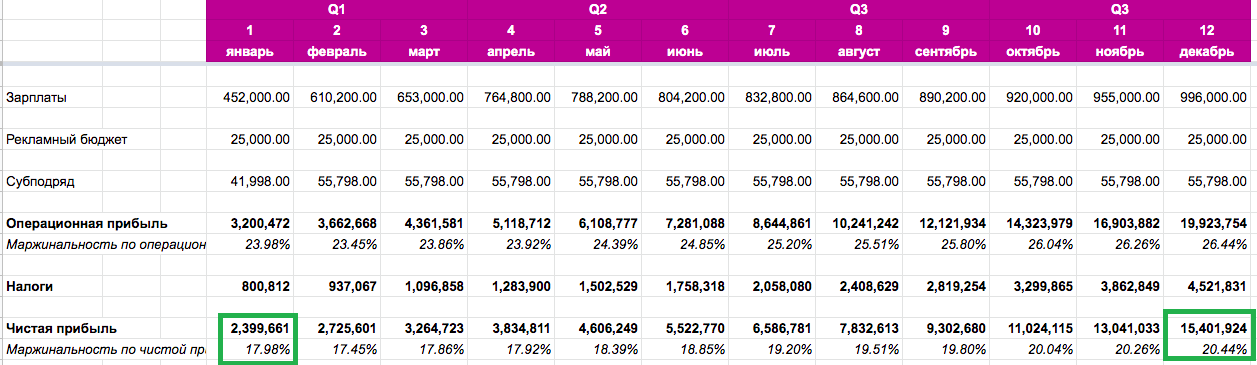

Финансовая модель составляется с помесячным учётом доходов и расходов.

В примере модели ниже жирным шрифтом указали суммы по группам расходов, такие как выручка, себестоимость, зарплаты и налоги. Курсивом выделены аналитические показатели, на которые должен опираться специалист для принятия решений на основе цифр.

Сравнивая маржинальность по валовой прибыли (первый скрин) и по чистой (последний) можно сказать, что постоянные расходы занимают до 4% в общей структуре расходов, что говорит об устойчивости выбранной бизнес-модели. Нужно мало средств на поддержание компании в случае падения количества продаж.

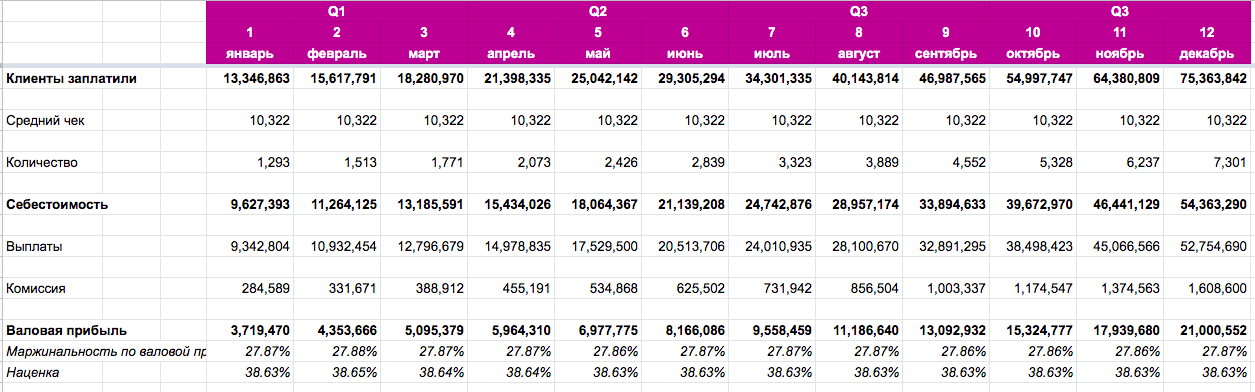

Маркетинговая платформа по подписке для бизнеса (SaaS) — b2b- сервис

В этом примере более детально показано, из чего складывается выручка компании.

От редакции

Если нужен шаблон финмодели, можно воспользоваться таким шаблоном от Нескучных финансов. Есть инструкция по использованию + примеры модели для интернет- и офлайн-магазина, производства косметики, стоматологии, сезонного товара.

Частые ошибки и лайфхаки при построении финмодели

Пренебрегают мелкими расходами

Часто менеджменту кажется, что мелкие расходы — например, на канцелярию или фрукты в офис — так незначительны, что их не нужно учитывать. Но, как показывает практика, дисциплина с масштабированием бизнеса только улучшается, а хаос ― увеличивается.

Достаточно зафиксировать точное количество средств на всех счетах компании на первое число месяца и начать учитывать все транзакции. Главное — делать это регулярно.

Не фиксируют зарплату руководителя

Важно разделять деньги собственника и деньги бизнеса.

На первом этапе работы любого бизнеса собственник выполняет сразу несколько ролей. Очень часто это роль акционера, директора и линейного специалиста. Поэтому в первую очередь нужно зафиксировать, что акционер получает свой профит только в виде дивидендов, а роль директора предполагает регулярную выплату заработной платы.

Собственнику бизнеса следует установить себе приемлемый уровень зарплаты и внести её в блок с постоянными расходами. При этом должна сходиться финансовая модель бизнеса — при любых сценариях он должен быть прибыльным.

Не учитывают сезонность

Очень часто при построении финансовых моделей игнорируют внешние переменные факторы, которые влияют на выручку компании. Самый существенный из них — сезонность. Она существует в любом бизнесе, а не только в продаже, например, ёлок на Новый год или тюльпанов на 8 Марта.

Определить сезонность помогут исторические данные компании или изучение конкурентной среды. Так как сезонная просадка может быть достаточно существенна, вплоть до остановки бизнеса, то некоторые компании могут работать в минус на протяжении нескольких месяцев.

Резюмируем

Финансовая модель — инструмент управления бизнесом или проектом.

Финмодель может строиться на разные промежутки времени и учитывать как минимум три сценария развития: базовый, пессиместичный и оптимистичный.

При построении финансовой модели следует учитывать все планируемые расходы бизнеса, в том числе мелкие расходы и заработную плату собственника, а также сезонность.

Мнение автора и редакции может не совпадать. Хотите написать колонку для Нетологии? Читайте наши условия публикации. Чтобы быть в курсе всех новостей и читать новые статьи, присоединяйтесь к Телеграм-каналу Нетологии.

курс

курс